|

生前贈与を受けた人『特別受益って何ですか?相続分が少なくなるのでしょうか?あと、特別受益の持ち戻し免除、遺留分との関係も教えてください。』 |

こんな疑問にお答えします。

記事のテーマ

- 特別受益とは何か?生前贈与や遺贈との関係について

- 特別受益がある場合の相続分の計算方法について

- 特別受益と持ち戻し免除の効果について

- 特別受益の持ち戻し免除と遺留分の計算について

特別受益とは?生前贈与で特別受益者になる理由

特別受益とは、相続人が被相続人(亡くなられた人)から生前に贈与を受けたり、遺言による遺贈を受けた場合の利益をいいます。

この特別受益を受けた相続人のことを、特別受益者と呼びます。

被相続人の相続において、特別受益者と他の相続人を平等に扱った場合、これは不公平ですよね。特別受益者は、他の相続人とは違って、被相続人から既に生前贈与などにより財産を譲り受けているためです。

そのため、特別受益者は相続の場で他の相続人よりも冷遇される制度があるのです。

特別受益者に関する規定が民法にあります。

民法903条(特別受益者の相続分)

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、前三条の規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

3 被相続人が前二項の規定と異なった意思を表示したときは、その意思表示は、遺留分に関する規定に違反しない範囲内で、その効力を有する。(出典:e-gov-民法)

以降で詳しく解説しますが、つまり特別受益者の相続分は、他の相続人の相続分より少なくなるということが書かれています。

イメージとしては、

「あなたは、被相続人から生前贈与を受けたのだから、その分は遺産の取り分を少なくするよ」

ということです。

特別受益者の相続分を計算しよう【具体例】

相続人の中に特別受益者がいる場合の相続分を計算してみましょう。

次の具体例を考えてみます。

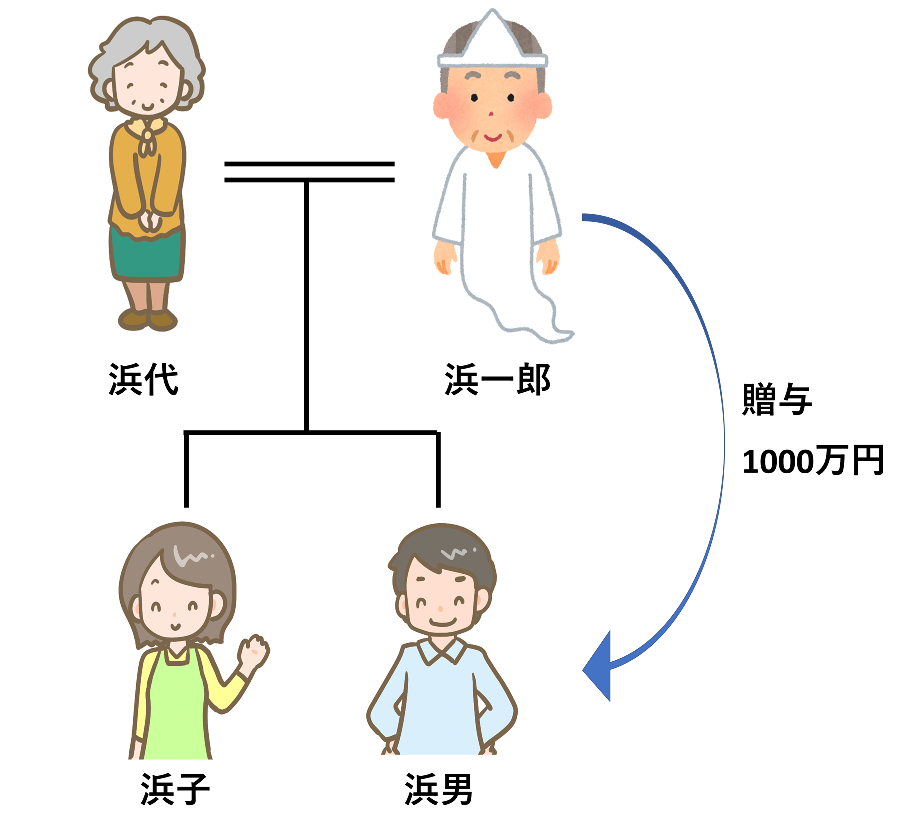

- 被相続人(浜一郎さん)の資産は5000万円である

- 相続人は配偶者の浜代さん、子の浜子さん、浜男さんである

- 浜一郎さんは浜男さんに1000万円を婚姻費用として生前贈与している

特別受益者がいる場合の相続分の計算は次の3ステップになります。

- 相続財産の価額に生前贈与の価額を加算する

- 財産を法定相続分に従って配分する

- 特別受益者の相続分から贈与の価額を控除する

ちょっと難しいかもしれませんが、1つ1つ見ていきましょう。

相続財産の価額に生前贈与の価額を加算する

まずは相続財産の価額に、浜男さんへの特別受益である生前贈与の価額を加算します。

| 5000万円 + 1000万円 = 6000万円 |

この6000万円を被相続人である浜一郎さんの相続財産であるとみなして(みなし相続財産)、各相続人の相続分を計算していくことになります。

上記のように、相続財産に対して特別受益である生前贈与の額を加算することを、特別受益の持ち戻しといいます。

財産を法定相続分に従って配分する

上で計算した相続財産を各相続人に対して、法定相続分に従って配分していきます。

| 浜代の相続分:6000万円× 1/2 = 3000万円

浜子の相続分:6000万円× 1/2 × 1/2 = 1500万円 浜男の相続分:6000万円× 1/2 × 1/2 = 1500万円 |

浜男さんへの生前贈与1000万円を相続財産に含めて計算した場合の、各々の相続分は上記のようになります。

相続人の相続分(遺産の取り分)の割合については、以下の記事でくわしく解説しています。

⇒法定相続人の範囲と相続順位・相続分を解説【雛形を無料贈呈!】

特別受益者の相続分から贈与の価額を控除する

最後に、特別受益者である浜男さんの相続分から、生前贈与された額を控除します。

| 1500万円 – 1000万円 = 500万円 |

これが特別受益者である浜男さんの最終的な相続分となります。

結果的に、3人の相続分は以下のようになりますね。

- 浜代 3000万円

- 浜子 1500万円

- 浜男 500万円

上記の相続分を合計すると、ちょうど5000万円であり、被相続人の浜一郎さんの相続財産の額と一致しました。

以上が、特別受益者がいる場合の、具体的な相続分の計算方法となります。

特別受益者が実際の相続の場で”冷遇される”と言ったのは、つまりこういうことです。

特別受益の持ち戻しで相続分がマイナスになったら?

上でご説明したように、特別受益がある場合には持ち戻しがされ、各相続人の相続分を計算した後、特別受益者の相続分から特別受益の額が控除されるのでした。

それでは、この特別受益の控除の段階で、特別受益者の相続分がマイナスになってしまったらどうなるのでしょう。

この場合、特別受益者の相続分は0(ゼロ)になります。

たとえ特別受益者の相続分がマイナスになったとしても、そのマイナスとなった額を特別受益者から他の相続人へ支払うことはなく、ただ相続分が0になるということです。

具体例で計算してみる(特別受益者の相続分がマイナス)

持ち戻しの結果、特別受益者の最終的な相続分がマイナスとなった場合の計算を行ってみましょう。他の相続人の相続分にどんな影響があるでしょうか。

以下の例を考えます。

- 被相続人(浜一郎)の相続財産は5000万円である

- 相続人は妻・浜代と子の花子、浜男である

- 浜男は生前に浜一郎から3000万円の贈与を受けている

上記のケースにおける各相続人の相続分を計算してみます。

みなし相続財産の計算

浜一郎さんのみなし相続財産は次のように計算します。

| 5000万円 + 3000万円 = 8000万円 |

相続人の相続分を計算する

各相続人の相続分は以下のとおりです。

| 浜代の相続分:8000万円× 1/2 = 4000万円

浜子の相続分:8000万円× 1/2 × 1/2 = 2000万円 浜男の相続分:8000万円× 1/2 × 1/2 = 2000万円 |

特別受益の控除

特別受益者である浜男さんの相続分から、特別受益の額を控除します。

| 2000万円 – 3000万円 = マイナス1000万円 |

このとおり、特別受益者である浜男さんの具体的な相続分がマイナスになってしまいました。

この場合、浜男さんの相続分は0となります。

この例では、浜代さんの相続分が4000万円であり、浜子さんの相続分が2000万円と計算されました。合計6000万円です。

ですが、浜一郎さんの相続財産は5000万円です。このままでは合計が合いません。相続分がマイナス1000万円となった浜男さんがマイナス分を返さなくて良いことから生じた差額です。

この場合、仕方ないので浜代さんと浜子さんの相続分から、各々の相続分に応じて1000万円を控除することで解決します。

結局、相続財産5000万円を浜代さん、浜子さんで次のように配分することになります。

| 浜代:5000万円 × 2/3

浜子:5000万円 × 1/3 (相続分は浜代:浜子 = 2:1) |

特別受益の持ち戻し免除とは?【遺言書に書くべきこと!】

特別受益の持ち戻しについては、既にご説明したとおりです。

各相続人の相続分を計算する際に、相続財産に生前贈与の額を加算することでした。

ですが、特別受益の持ち戻しの免除という制度があります。

これは文字通り、相続の場で特別受益の持ち戻しをしなくていいですよ、ということです。

これにより特別受益者は、相続で冷遇されることなく、他の相続人と均等に財産を取得することができます。

特別受益の持ち戻し免除の方法ですが、被相続人の意思表示によってなされることになります。

特別受益の対象となるのは生前贈与や遺贈ですが、いずれにしても遺言書に「持ち戻し免除の旨」をしっかりと書いておくことをお勧めします。

特別受益の持ち戻し免除の意思表示が生前になく、遺言書にも書かれていなかった場合、あとあと争いとなる恐れがあるためです。

被相続人による特別受益の持ち戻し免除の意思表示について、民法903条の第3項に規定されています。(太字部分)

民法903条(特別受益者の相続分)

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、前三条の規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

3 被相続人が前二項の規定と異なった意思を表示したときは、その意思表示は、遺留分に関する規定に違反しない範囲内で、その効力を有する。(出典:e-gov-民法)

特別受益の持ち戻し免除と遺留分の計算方法

遺留分を算定するための財産の価額は以下の計算式によって求めます。

遺留分とは何か、計算方法は以下の記事でくわしく解説しています。

参考 【法定相続人の遺留分】仕組み・計算方法・侵害額請求の方法を解説上の計算式で、「贈与した財産の価額」という要素があります。これは、贈与の相手が相続人である場合には特別受益ということになります。

ここで、被相続人から特別受益の持ち戻し免除の意思表示があった場合、遺留分の算定において特別受益(贈与した財産の価額)を計算に算入できるのか否か、という点が問題となります。

結論としては、以下のとおりです。

持ち戻し免除の意思表示があっても、遺留分の計算については特別受益が計算に算入され、遺留分の請求の対象となる。

上記のとおり、たとえ被相続人による特別受益の持ち戻し免除の意思表示があったとしても、遺留分を算定する計算には特別受益(生前贈与)の額も含めることになります。(最高裁判所第一小法廷 平成24年1月26日)

まとめ

特別受益者の制度についてご紹介しました。

被相続人が亡くなる前に、子などに婚姻費用や生活資金として多額の贈与を行うという話は、よくあるものです。

相続のときに損をしないためにも、特別受益者の制度はよく知っておいてくださいね。