|

相続人『遺留分侵害額請求権とは何ですか?遺留分減殺請求と何が違いますか? あと、相続人の遺留分や遺留分侵害額の計算方法を教えてください。』 |

こんな疑問にお答えします。

記事のテーマ

- 遺留分侵害額請求権とは何か?

- 相続人の遺留分の計算方法と、遺留分侵害額の計算方法

施行日は2019年7月1日

この記事でご紹介する「遺留分侵害額請求権」に関する規定(改正民法)の施行日は、2019年7月1日となります。

遺留分侵害額請求権とは?【遺留分侵害額を金銭で請求する】

遺留分侵害額請求権とは、2019年7月に改正民法が施行されるまでは、遺留分減殺請求権と呼ばれていたものです。

まず大前提として、遺留分侵害額請求とは、被相続人(亡くなられた人)の相続において問題となります。

遺留分侵害額請求権を行使できる者は被相続人の相続において、第2順位の相続人までです。遺留分権利者ともいいます。

遺留分侵害額請求権とは、簡単に言うと次のような権利です。

受遺者というのは被相続人(亡くなられた人)の遺言によって財産を譲り受けた人をいいます。

受贈者というのは、被相続人から生前に贈与を受けた人をいいます。

遺留分って何?

遺留分とは、簡単に言えば、相続人に保障された最低限の相続分(遺産の取り分)です。

遺留分とは何か、遺留分が保障された相続人の範囲、遺留分の割合については以下の記事でくわしく解説しています。

⇒【法定相続人の遺留分】仕組み・計算方法・侵害額請求の方法を解説

(生前贈与や遺贈がどのようにして相続人の遺留分を侵害するのかについても、上のリンク先の記事で解説しています。)

被相続人が行った生前贈与や遺贈によって、相続人の遺留分が侵害されることがあります。

「遺留分が侵害される」とは、相続人に保障された最低限の遺産の取り分すら相続できない、ということを意味します。

この場合、遺留分権利者である相続人は、受遺者や受贈者に対して、遺留分侵害額請求権を行使することができるのです。

遺留分侵害額請求権を行使することで、侵害額の限度で金銭の支払いを請求できるようになります。

以下、民法1046条第1項に規定されています。

第1046条 第1項 遺留分権利者及びその承継人は、受遺者(特定財産承継遺言により財産を承継し又は相続分の指定を受けた相続人を含む。以下この章において同じ。)又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる。

遺留分侵害額の計算方法

相続人の遺留分が侵害されるといっても、いったいどのくらいの額が侵害されるのか、その計算方法を解説していきます。

遺留分侵害額の計算式

まず、遺留分侵害額は以下の計算式によって算出されます。

いきなり上のような式が登場しましたが、何が何だかわかりません。1つ1つの要素を説明していきますね。

遺留分とは?

計算式の「遺留分」とはどうやって計算するのか?がまず問題となります。

先ほどもご説明したとおり、遺留分とは被相続人の相続において、第2順位までの相続人に保障されています。(第3順位の相続人に遺留分はない。)

遺留分の計算方法を具体例とイラストでわかりやすく解説しているので、以下の記事を読んでみてくださいね。

参考 【法定相続人の遺留分】仕組み・計算方法・侵害額請求の方法を解説遺留分権利者が受けた特別受益とは?

特別受益とは、相続人が被相続人から生前贈与を受けたり、遺贈を受けたりすることをいいます。

相続人が複数いる場合に、一部の相続人のみ生前贈与や遺贈を受けていたとしましょう。

そして相続の場で、すべての相続人で均等に財産を分けることになると不公平ですよね。生前贈与や遺贈を受けていない相続人が損することになります。

そのため、特別受益を受けた相続人は、相続のときに冷遇される仕組みになっています。

つまり、「遺留分権利者が受けた特別受益」とは、遺留分が保障された相続人が被相続人から受けた生前贈与や遺贈の額ということになります。

特別受益に該当する贈与とは、「婚姻もしくは養子縁組のため、もしくは生計の資本として受けた生前贈与」であるとされています。(民法903条)

遺留分権利者が取得する具体的相続分とは?

遺留分権利者、つまり相続人が相続で取得する遺産の取り分(相続分)は、法律で決められています。これを法定相続分といいます。

さらに、被相続人は遺言によって、相続人の相続分を指定することもできます。

具体的相続分とは、上記の相続分において、寄与分があればその額を加算し、特別受益があればその額を控除した額となります。

イメージとしては、相続人の遺産の取り分を、より具体的に決定した額という感じです。

法定相続人と法定相続分については、「法定相続人の範囲と相続順位・相続分を解説【雛形を無料贈呈!】」で解説しています。

遺留分権利者が承継する相続債務の額とは?

最後に遺留分権利者が承継する相続債務の額についてご説明します。

まず、以下の民法899条をご覧ください。

第899条 各共同相続人は、その相続分に応じて被相続人の権利義務を承継する。

(出典:e-gov-民法)

相続人は、自己の相続分に応じて、被相続人の権利義務を引き継ぐ旨が規定されています。

簡単にいえば、権利とは資産を表し、義務とは負債(債務)です。

つまり、相続人は自己の相続分の限度で、被相続人が生前に有した債務も相続することになります。

これが、遺留分権利者が承継する相続債務の額ということです。

以上の計算式から、遺留分侵害額が計算されるのです。

参考までに、遺留分侵害額の計算について定める民法1046条第2項を以下に記載します。

第1046条 第2項 遺留分侵害額は、第千四十二条の規定による遺留分から第一号及び第二号に掲げる額を控除し、これに第三号に掲げる額を加算して算定する。

一 遺留分権利者が受けた遺贈又は第九百三条第一項に規定する贈与の価額

二 第九百条から第九百二条まで、第九百三条及び第九百四条の規定により算定した相続分に応じて遺留分権利者が取得すべき遺産の価額

三 被相続人が相続開始の時において有した債務のうち、第八百九十九条の規定により遺留分権利者が承継する債務(次条第三項において「遺留分権利者承継債務」という。)の額

【具体例】遺留分侵害額を計算してみる

それでは、具体例を用いて、遺留分侵害額を計算してみましょう。

以下の設定を考えます。

- 被相続人Aには資産がなく、負債が2000万円ある

- 相続人は子Bと子Cの2人

- Aは亡くなる2年前にCに対して4000万円の不動産を贈与している

- BとCの相続分は均等(各自1/2)

具体例をもとにして、相続人Bの遺留分侵害額を計算していきます。

ここで再び、遺留分侵害額の計算式を以下に示します。

相続人Bの遺留分

Bの遺留分を計算します。

まず、「遺留分を算定するための財産の価額」(遺留分を計算する基となる額のこと)を計算します。

以下の計算式で求めます。(以下、民法1043条第1項より)

第1043条 第1項 遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

具体例の情報を上記の式に当てはめてみます。

| 0(資産)+ 4000万円(Cへの生前贈与)- 2000万円(負債) = 2000万円 |

続いて、上記の価額(2000万円)に、遺留分権利者Bの法定相続分(1/2)と遺留分率(1/2)を乗じます。

| 2000万円 × 1/2 × 1/2 = 500万円 |

上記の500万円が、相続人Bの遺留分の額となります。

遺留分の計算方法、遺留分率の決め方について、以下の記事で詳しくまとめています。参考にしてみてくださいね。

参考 【法定相続人の遺留分】仕組み・計算方法・侵害額請求の方法を解説注意事項!

ここで1つ問題があります。

上記の「遺留分を算定するための財産の価額」の計算式において、被相続人が生前に行った贈与の価額を加算しています(具体例ではCへの贈与4000万円)。

ですが、相続開始から何年前までの生前贈与が対象となるのでしょうか。

それは、贈与の相手が相続人か、相続人以外の第三者かで次のように決められています。

【贈与の相手が相続人である】

- 相続開始前10年以内になされた贈与が対象

- ただし、贈与者、受贈者双方が遺留分権利者に損害を与えることを知って贈与した場合は、期間の制限はなく全ての贈与が対象

【贈与の相手が第三者である】

- 相続開始前1年以内になされた贈与が対象

- ただし、贈与者、受贈者双方が遺留分権利者に損害を与えることを知って贈与した場合は、期間の制限はなく全ての贈与が対象

参考までに、民法1044条に規定されています。

第1044条 贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第904条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

遺留分権利者が受けた特別受益

遺留分権利者であるBが受けた特別受益ですが、BはAから遺贈も生前贈与も受けていないので、ここは0(ゼロ)となります。

遺留分権利者が取得する具体的相続分

具体例では、Aに資産はまったくありませんので、Bの具体的相続分は0(ゼロ)です。

遺留分権利者が承継する相続債務の額

Aには負債が2000万円あります。これを相続人であるBとCで均等に分けます(相続分は各々1/2)。

したがって、Bが承継する相続債務の額は、1000万円(2000万円 × 1/2)となります。

Bの遺留分侵害額

それでは最後にBの遺留分侵害額を計算してみましょう。

もう一度、以下の式をご覧ください。下の式が、遺留分侵害額を計算する式でした。

| [遺留分] – [遺留分権利者が受けた特別受益] – [遺留分権利者が取得する具体的相続分] + [遺留分権利者が承継する相続債務の額] |

算出した額を順番に式に当てはめていきます。

| 500万円(遺留分)- 0(特別受益)- 0(具体的相続分)+ 1000万円(相続債務)= 1500万円 |

ということで、Bの遺留分侵害額は1500万円となります。

したがって、BはCに対して、遺留分侵害額請求権を行使して、1500万円の金銭での支払いを請求できるわけです。

【負担付贈与】がある場合の遺留分の計算方法

贈与の1つとして、負担付贈与というものがあります。

負担付贈与とは、財産を贈与する代わりに、受贈者に何かしらの債務(負担)を負わせる行為です。

イメージとしては、「土地を贈与するから、代わりに負債500万円を払ってね。」というものです。

この負担付贈与があった場合、「遺留分を算定するための財産の価額」の計算式における「贈与した財産の価額」はいくらになるのか、というのが問題となります。

「遺留分を算定するための財産の価額」の計算式を以下に示します。(民法1043条第1項)

第1043条 第1項 遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

つまり、負担付贈与があった場合、「贈与した財産の価額」はどう計算するのか?ということです。

ただの一方的な贈与ではありません。受贈者もそれなりの負担を払っているためです。

結論としては、次のようになります。

贈与された価額から負担の価額を差し引いた残額を、遺留分を算定するための財産の価額の計算における「贈与した財産の価額」とする

これを規定しているのが民法1045条第1項です。

第1045条 第1項 負担付贈与がされた場合における第1043条第1項に規定する贈与した財産の価額は、その目的の価額から負担の価額を控除した額とする。

具体例で考える!

ではちょっとした例で考えてみましょう。

被相続人の遺産は3000万円です。相続人は子のAとBで法定相続分は各自1/2です。

被相続人は生前にAに対して、債務1000万円を引き受けさせる代わりに4000万円の不動産を贈与しました。

Bの遺留分はいくらになるでしょうか。

Aに対して債務1000万円を負担させる代わりに、4000万円の不動産を贈与するという負担付贈与です。

そして、Bの遺留分を算定するための財産の価額、Bの遺留分は以下のとおりです。

| 3000万円(資産)+ (4000万円 – 1000万円) = 6000万円

6000万円 × 1/2(相続分) × 1/2(遺留分率) = 1500万円 |

以上より、Bの遺留分は1500万円。

贈与された4000万円から、Aが負担した債務1000万円を控除した残額の3000万円を、贈与した財産の価額として計算式に加算しています。

【不相当な対価による有償行為】がある場合の遺留分の計算方法

不相当な対価による有償行為があった場合の、遺留分の計算方法について解説します。

まず有償行為というのは、契約当事者がお互いに何かしらの給付をし合う行為です。売買契約がまさにそれです。

そして、不相当な対価による有償行為とは、簡単にいえば価格が釣り合っていない取引です。

例えば、500万円の高価な壺を、10万円で第三者に譲渡したようなケースです。

このような場合、壺の買主は490万円(500万円 – 10万円)を贈与によって手に入れたと同じような効果が生じていますよね。

逆に壺の売主からすれば、490万円を生前に贈与したと同様の効果が生じているというわけです。

実際は売買という有償行為を行ったのであって、遺留分侵害額請求の対象となる「贈与」ではありません。

ですが、上記行為によって遺留分権利者の遺留分が侵害されていれば、有償行為の相手方に対して遺留分侵害額請求ができるのです。

ただし、遺留分侵害額請求ができるのは、以下の場合に限ります。

たとえ不相当な取引であっても、対価が支払われている以上、そのすべてを遺留分侵害額請求の対象にすべきではないという理由からです。

負担付贈与として扱う

不相当な対価による有償行為があり、当事者が遺留分権利者を害する意思があった場合につき、この有償行為を負担付贈与と同様に扱い、遺留分を算定するための財産の価額に加えます。

参考までに、遺留分を算定するための財産の価額を求める計算式を以下に示します。

つまり、この「不相当な対価による有償行為」における対価(相手からの給付)を「負担」とする負担付贈与と考え、贈与価額から負担の額(対価)を差し引いた残額を、上記計算式の「贈与した財産の価額」とするわけですね。

壺の例でいうなら、壺の価格500万円から対価である10万円(これを負担と考える)を差し引いた490万円を、遺留分を算定するための財産の価額に「贈与した財産の価額」として加算するわけです。

民法1045条第2項に規定されています。

第千四十五条 負担付贈与がされた場合における第千四十三条第一項に規定する贈与した財産の価額は、その目的の価額から負担の価額を控除した額とする。

2 不相当な対価をもってした有償行為は、当事者双方が遺留分権利者に損害を加えることを知ってしたものに限り、当該対価を負担の価額とする負担付贈与とみなす。

相続債務弁済による遺留分侵害額請求権の減縮

いきなりですが、次のような例を考えてみます。

- 被相続人Aが亡くなり、相続人は子のBとCである

- Aが遺した負債は2000万円であり、BとCが均等に承継する

- BはCに対して1500万円の遺留分侵害額請求権を有する

- CはBが承継した債務1000万円を代わりに弁済した

上の例は、相続人のCがBの遺留分を侵害しているケースです。

BはCに対して、遺留分侵害額請求権を行使して、1500万円を金銭で支払ってもらうことができます。

ですが、CはBが承継した1000万円の債務を代わりに弁済していました。弁済とは支払ったということです。

本来であれば、CがBに対して、「代わりに1000万円の債務を支払っておいたから、後で1000万円返してね。」という請求が可能です。これをCからBに対する求償権といいます。

でも、BもCに対して1500万円の遺留分侵害額請求権を有していますよね。

この場合、債務を弁済したCはBに対して、「Bの債務1000万円を支払ったのだから、自分に対する遺留分侵害額請求権を1000万円を限度に減額してくれ」と意思表示することが可能です。(以下、民法1047条第3項)

第1047条 第3項 前条第一項の請求を受けた受遺者又は受贈者は、遺留分権利者承継債務について弁済その他の債務を消滅させる行為をしたときは、消滅した債務の額の限度において、遺留分権利者に対する意思表示によって第一項の規定により負担する債務を消滅させることができる。この場合において、当該行為によって遺留分権利者に対して取得した求償権は、消滅した当該債務の額の限度において消滅する。

すると、結果的に残るのは、BのCに対する500万円の遺留分侵害額請求権となります。

もともと1500万円あった請求権ですが、CがBの相続債務を代わりに1000万円支払ったので、その限度で消滅したわけですね。

遺留分侵害額請求をする!相手方が複数いる場合の請求順序

遺贈や生前贈与が相続人の遺留分を侵害していた場合、受遺者や受贈者に対して遺留分侵害額請求ができると説明しましたね。

では、遺贈や生前贈与を受けた者が複数いた場合、遺留分権利者は誰に対していくら遺留分の請求をしたら良いのでしょうか。

実は、請求相手が複数人いる場合の、請求の順序は明確に決められています。(以下、民法1047条)

(受遺者又は受贈者の負担額)

第千四十七条 受遺者又は受贈者は、次の各号の定めるところに従い、遺贈(特定財産承継遺言による財産の承継又は相続分の指定による遺産の取得を含む。以下この章において同じ。)又は贈与(遺留分を算定するための財産の価額に算入されるものに限る。以下この章において同じ。)の目的の価額(受遺

者又は受贈者が相続人である場合にあっては、当該価額から第千四十二条の規定による遺留分として当該相続人が受けるべき額を控除した額)を限度として、遺留分侵害額を負担する。

一 受遺者と受贈者とがあるときは、受遺者が先に負担する。

二 受遺者が複数あるとき、又は受贈者が複数ある場合においてその贈与が同時にされたものであるときは、受遺者又は受贈者がその目的の価額の割合に応じて負担する。ただし、遺言者がその遺言に別段の意思を表示したときは、その意思に従う。

三 受贈者が複数あるとき(前号に規定する場合を除く。)は、後の贈与に係る受贈者から順次前の贈与に係る受贈者が負担する。

上記の内容を簡単にまとめると、請求できる順序は次のようになります。

- 遺贈における受遺者

- 相続開始に近い時期の贈与における受贈者

- 相続開始に遠い時期の贈与における受贈者

このとおり、遺言で遺贈がされていれば、まず受遺者に対して遺留分侵害額請求を行います。

受贈者に請求するのはその後です。

被相続人が生前に複数の贈与をしており、受贈者が複数いる場合には、死亡時期に近い贈与の受贈者から順番に請求していきます。

また、受遺者が複数いる場合や、同時に生前贈与がされた場合の受贈者については、受遺者や受贈者が、受け取った額の割合に応じて負担することになります。

具体例で考える(受遺者・受贈者が複数いる場合)

遺留分侵害額請求の相手方が複数いる場合の請求について、具体例で考えてみましょう。

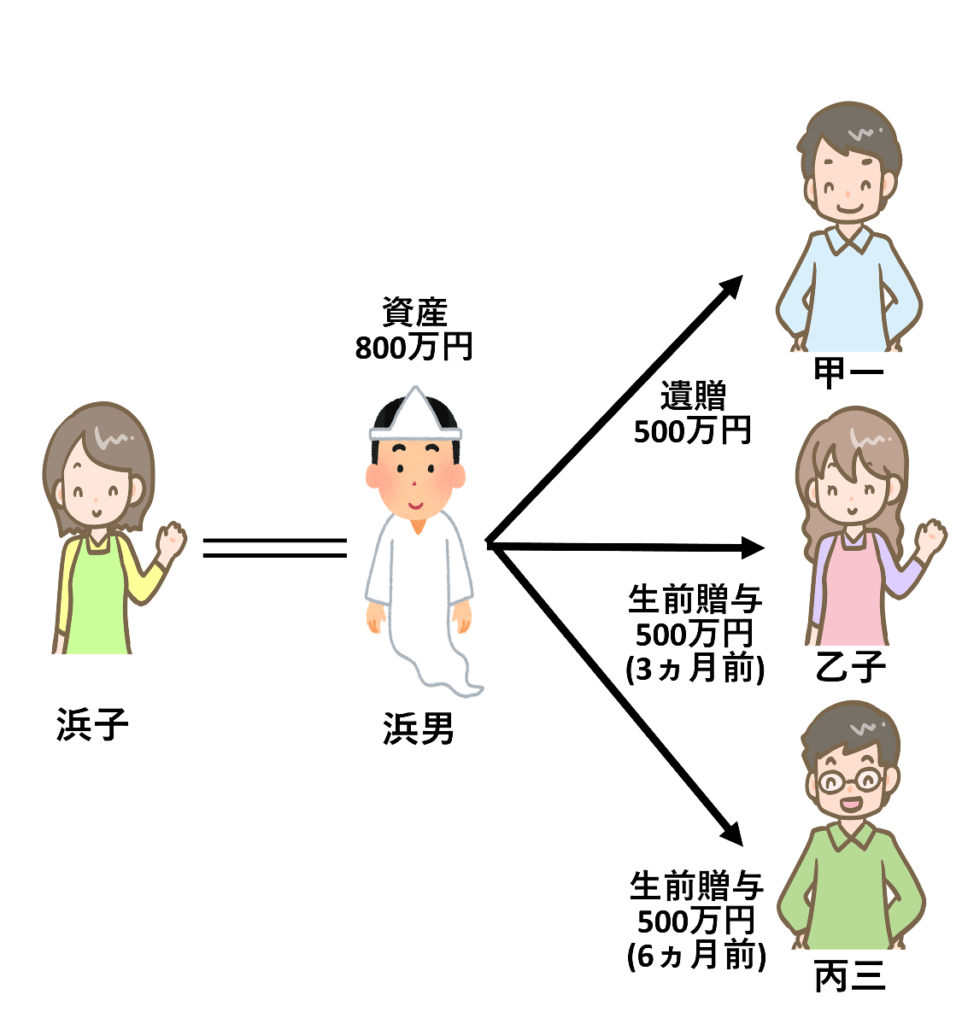

次のケースを想定します。

- 浜男さんの相続財産は800万円で、負債はありません

- 浜男さんは、遺言で甲一さんに500万円を遺贈しています

- 浜男さんは亡くなる3ヶ月前に乙子さんに500万円を贈与しています

- 浜男さんは亡くなる6ヶ月前に丙三さんに500万円を贈与しています

- 浜男さんの相続人は、配偶者の浜子さんのみです

これをイラストで示したのが下図になります。

この場合、浜子さんは遺留分侵害額請求を受遺者である甲一さんに対して行います。

それでもまだ遺留分が侵害されているなら、死亡時期に近い贈与の受贈者である乙子さんに請求します。

それでもまだ遺留分が侵害されているなら、丙三さんに請求するのです。

遺留分の計算

上記のケースにおける遺留分権利者・浜子さんの遺留分を計算してみましょう。

| 800万円 + 1000万円(生前贈与) = 1800万円

1800万円 × 1/2(遺留分率) = 900万円 |

よって、浜子さんの遺留分は900万円となりました。

ここで、被相続人の相続財産800万円の中から、甲一さんへの遺贈として500万円出ていきますが、300万円が残ります。

この300万円は配偶者である浜子さんの手元に残ることになります。

したがって、浜子さんはあと600万円(900万円 – 300万円)を回収できれば、遺留分が保障されることになります。

受遺者に対して請求

まずは受遺者である甲一さんに対して、遺留分侵害額請求をします。

その結果、甲一さんから遺贈の全額である500万円が金銭で支払われます。

遺留分を保障するためには、あと100万円を支払ってもらう必要があります。

受贈者に対して請求

次に死亡時期に近い贈与の受贈者である乙子さんに対して、遺留分侵害額請求を行います。

その結果、残りの100万円を乙子さんから支払ってもらいます。

これで、浜子さんは遺留分の全額を保障することができました。

まとめ

遺留分侵害額請求権とはどのような権利であるか、遺留分と遺留分侵害額の計算方法について解説してきました。

2019年7月施行の民法改正によって、それまで遺留分減殺請求権であったものが、遺留分侵害額請求権と変わりました。

実際の相続の場では、自分自身に遺留分が保障されているか、侵害されていないか、侵害されているとして、いくら請求できるのかを計算できるようにしておくと心強いです。