不動産(土地や建物)を相続した場合、不動産の所有権を移転させる登記手続きを行わなければなりません。

不動産の名義を、被相続人(亡くなられた人)から、相続する人へ変更するわけですね。

この記事でわかること

- 登記申請書の書き方(記載例)

- 手続きでの必要書類

- 登録免許税の計算方法

- 原本還付の手続き

登記申請書の記載例(相続による不動産の所有権移転)

行政書士 タカ

行政書士 タカ 提出書類(添付書類を含む)や登録免許税の計算方法などは後ほどご説明します。まずは、登記申請書とはどんなものなのか、記載例をご覧ください。

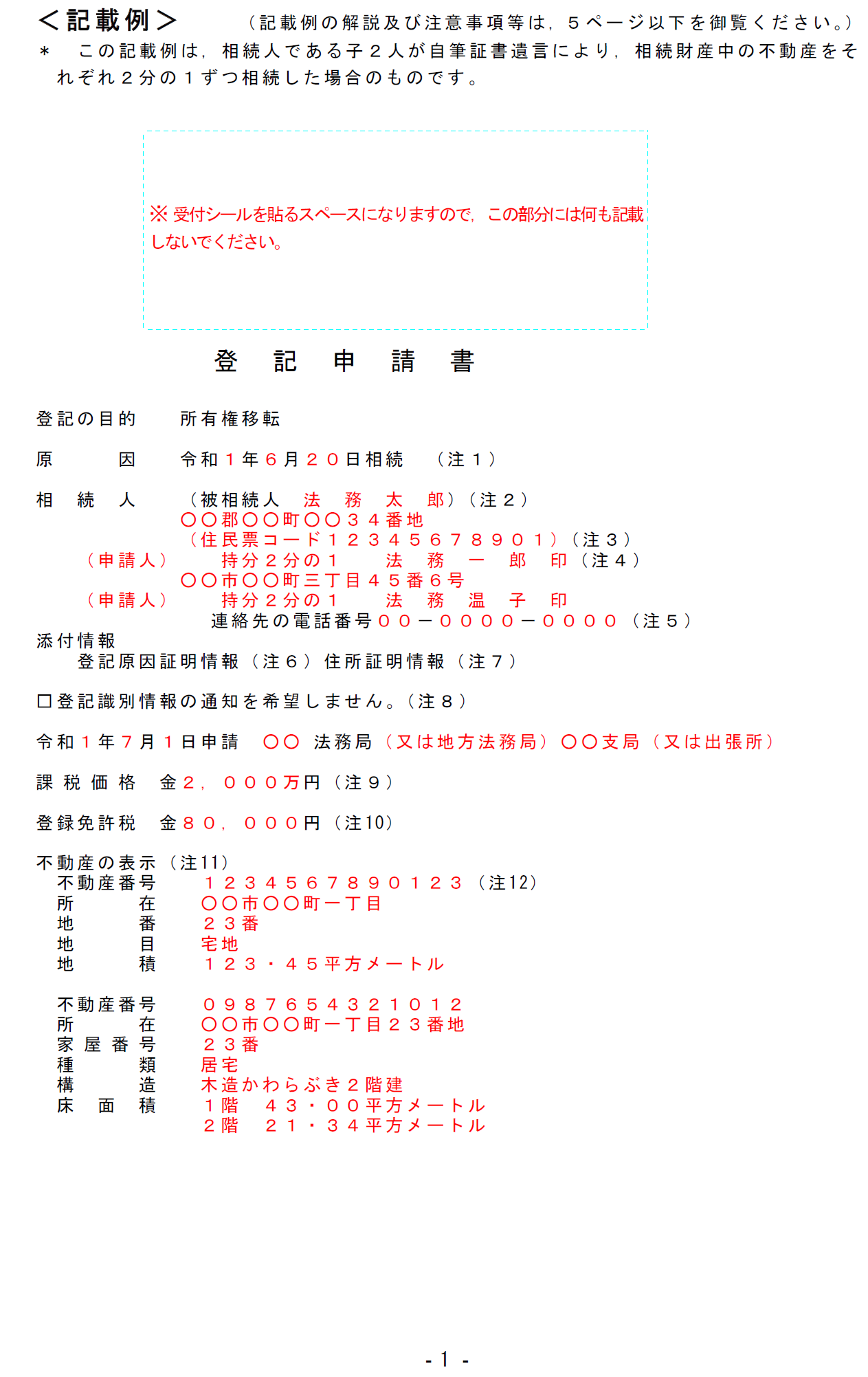

相続を原因とする、不動産の所有権移転の登記申請書の記載例をご紹介します。申請書は法務局HPにて閲覧、ダウンロード可能です。

基本的には、法務局HPよりダウンロードした書式(Word/一太郎)をコンピュータ上で編集して作成することとなります。

手書きで作成する場合には、黒色インクまたはボールペンで記入します(鉛筆、シャープペンは不可)。

登記申請書の書式ですが、所有権移転の原因が遺言、遺産分割、法定相続、数次相続のそれぞれで分かれています。ここでご紹介する書式は、被相続人の遺言により不動産を相続した場合です。

それ以外の原因(遺産分割など)で不動産を取得し、登記移転を行う場合には、法務局HPをご確認ください(後ほどご説明しますが、申請にかかる必要書類も若干異なってきます)。

登記申請書の書式/記載例

それでは登記申請書の書式と記載例を以下に示します。

以下に示す申請書の記載例は、「被相続人の遺言により、2人の子が不動産を1/2ずつの割合で相続した」ケースです。

(画像クリックで拡大表示します。)

行政書士 タカ

行政書士 タカ 見本を見ると、なんだか難しそうな記述があります。ですが、以降でご説明する内容や注意事項をじっくりご覧いただき、一緒に作成していきましょう。

見本の注釈の説明

上記申請書の見本に表示のある注釈(注1~12)の説明をしていきます。

なお、下記説明は法務局HPの登記申請書(相続・自筆証書遺言)(ページ5,6)より抜粋したものです。

少々長くなりますが、申請書を記入する上でとても重要な事項となっています。

実際に作成される際には、最後までご確認ください。

| 注釈番号 | 説明 |

| (1) | 遺言書が書かれた日ではなく、被相続人(死亡した方)が死亡した日(戸籍上の死亡日)を記載します。 |

| (2) | 被相続人(死亡した方)の氏名を記載します。 |

| (3) | 住民票コードを記載した場合、添付情報として住所証明情報(住民票の写し)の提出を省略することができます。 |

| (4) | 相続する持分、相続人の住所及び氏名を記載し、申請人(相続人の1人が申請することもできますが、その場合、申請人にならない方には登記識別情報が通知されません。)が末尾に押印します(認印で結構です。)。相続人の住所及び氏名は、住民票の写しに記載されているとおりに正確に記載してください。持分は、遺言書に記載されている持分と一致している必要があります。 |

| (5) | 申請書の記載内容等に補正すべき点がある場合に、登記所の担当者から連絡するための連絡先の電話番号(平日の日中に連絡を受けることができるもの。携帯電話の番号を含む。)を記載します。 |

| (6) | 登記原因証明情報として、遺言書及び被相続人が死亡した事実が分かる被相続人の戸籍全部事項証明書(戸籍謄本)又は除籍全部事項証明書(除籍謄本)並びに相続人であることが分かる相続人の戸籍全部(個人)事項証明書(戸籍謄抄本)を添付します(被相続人が死亡した日以後の証明日のものが必要です。)。被相続人の死亡の記載がある戸籍全部事項証明書(戸籍謄本)等と重複するものがある場合には、重ねて提出する必要はありません。

→ 必要書類、添付書類については後ほど詳しくご説明します。 また、法定相続情報証明制度をご利用いただいている場合には、法定相続情報一覧図の写しを提出することで、被相続人が死亡した事実が分かる被相続人の戸籍全部事項証明書(戸籍謄本)又は除籍全部事項証明書(除籍謄本)並びに相続人であることが分かる相続人の戸籍全部(個人)事項証明書(戸籍謄抄本)の添付に代えることができます。法定相続情報証明制度の具体的な手続については、こちら(http://houmukyoku.moj.go.jp/homu/page7_000014.html)を参照してください。 → 法定相続情報証明制度とは?申出書・委任状の記載例、管轄の法務局を解説! 戸籍全部事項証明書(戸籍謄本)等の集め方が分からない場合には、本籍地又は最寄りの市区町村役場にお問い合わせください。 また、被相続人の最後の氏名及び住所が登記記録上の氏名及び住所と異なる場合や被相続人の本籍が登記記録上の住所と異なる場合には、被相続人が登記記録上の登記名義人であることが分かる被相続人の本籍の記載のある住民票の除票又は戸籍の附票の写し等が必要となります。 「相続関係説明図」を提出された場合には、戸籍全部事項証明書(戸籍謄本)等の原本をお返しすることができます。遺言書については、別にその謄本を提出する必要があります。 → 必要書類として提出した原本の還付(返してもらうこと)と、相続関係説明図については、後ほど詳しくご説明します。 |

| (7) | 申請に係る不動産を相続することになった相続人全員の住民票の写しです。住民票コードを記載した場合(注3)は、提出する必要はありません。なお、住民票の写しは、マイナンバー(個人番号)が記載されていないものを提出してください。

また、登記原因証明情報として法定相続情報一覧図の写しを提出する場合において、当該一覧図の写しに相続人の方の現在の住所が記載されている場合には、住所証明情報の添付に代えることができます。 |

| (8) | 登記識別情報の通知を希望しない場合には、□にチェックをします。

→ 登記識別情報というのは、昔でいうところの、不動産の権利証(登記済証)に当たります。 |

| (9) | 課税価格、登録免許税の計算方法は、「登録免許税の計算 (http://houmukyoku.moj.go.jp/homu/content/001325692.pdf)」を参照してください。なお、登録免許税が免除される場合には、課税価格の記載は不要です。→ 「課税価格」「登録免許税」の計算の仕方は後ほど詳しくご説明します。 |

| (10) | 登録免許税額を記載します。登録免許税が免除される場合には、登録免許税額の記載に代えて免除の根拠となる法令の条項を記載します。また、登録免許税が軽減される場合には、登録免許税額の記載に加えて軽減の根拠となる法令の条項を記載します(免除又は軽減について証明書の提供が必要な場合は、申請書と共に証明書を提出する必要があります。)。

なお、登録免許税を現金納付する場合はその領収書を貼り付けた用紙を、収入印紙で納付する場合には収入印紙(割印や消印はしないでください。)を貼り付けた用紙を、申請書と一括してつづり、申請人又はその代理人がつづり目に必ず契印をしてください。なお、申請人が2人以上いる場合は、そのうちの1人が契印することで差し支えありません。)。 |

| (11) | 登記の申請をする不動産を、登記記録(登記事項証明書)に記録されているとおりに正確に記載してください。 |

| (12) | 不動産番号を記載した場合は、土地の所在、地番、地目及び地積(建物の所在、家屋番号、種類、構造及び床面積)の記載を省略することができます。 |

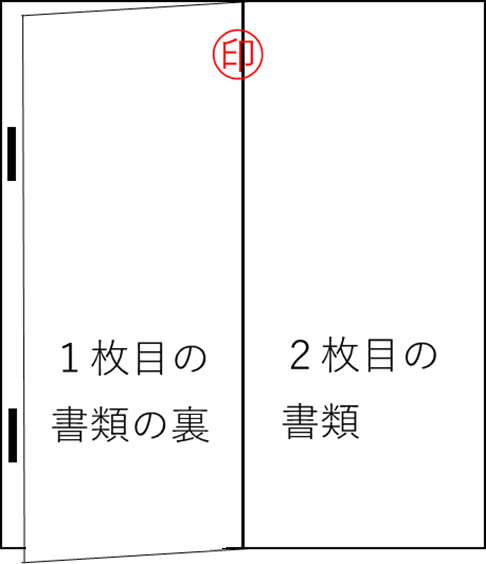

申請書が複数枚にわたる場合は、申請人又はその代理人は、各用紙のつづり目に必ず契印をします。だたし、申請人が2人以上いる場合は、そのうちの1人が契印すればよいです。

上記の記載例と注釈の説明は、被相続人の遺言により不動産を相続した場合です。既にご説明したとおり、登記申請書には他にもいくつかの書式が存在し、それぞれに注意すべき点があります。

基本的には法務局HP(登記申請書)からご自身に関係する書式の記載例を確認し、記載例の内容や注釈の説明、注意事項をご確認いただくことになるでしょう。

それでも申請書の記入に困った場合には、所管の法務局に質問する、または登記の専門家である司法書士に依頼するというのも手でしょう。

相続登記の申請書類の作成における注意事項

申請書の記載例にてご紹介した注釈内容に加え、法務局HP(注意事項)には以下に示す注意事項が記載されています。

とても重要な内容となっておりますので、ご確認ください。

登記申請書に添付する書面(添付情報)について

登記申請書に添付する書面(添付情報)は,原本の添付が原則ですので,「住民票の写し」等についても,その証明書の原本を添付する必要があります(コピーは不可)。

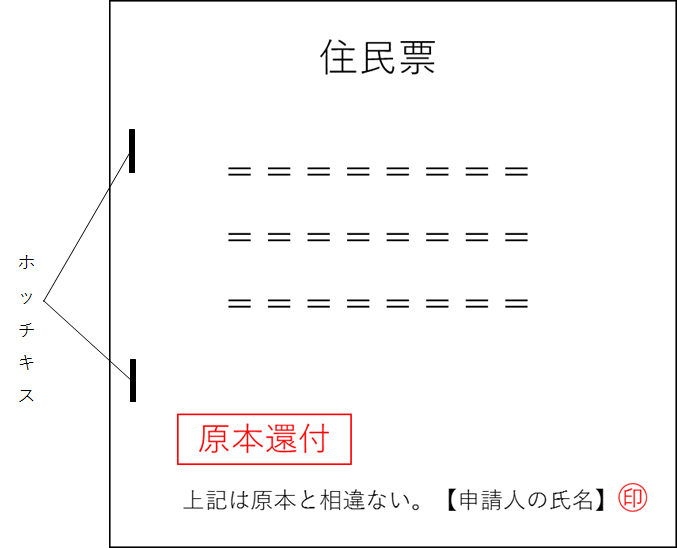

ただし,申請人が原本を保管する必要があるもの又はそれを欲するものについては,その原本の還付(返還)を請求することができます。

この場合には,必要となる書類のコピーを作成し,そのコピーに「原本に相違ありません。」を記載の上,申請書に押印した人がそのコピーに署名(記名)押印(2枚以上になるときは,各用紙のつづり目ごとに契印(割印))したものを申請書に添付して,原本と一緒に提出してください。別途,原本の還付の請求書を作成する必要はありません。

なお,登記申請のためだけに作成したもの(登記申請用に作成した委任状,登記原因証明情報等)や印鑑証明書等は,原本の還付をすることはできませんので,申請書を提出する際には,登記所に確認してください。

※ 相続登記申請及び配偶者居住権設定登記申請に関しては,「相続関係説明図」を戸籍全部事項証明書(戸籍謄本),除籍全部事項証明書(除籍謄本)等と一緒に提出された場合には,登記の調査が終了した後に,戸籍全部事項証明書(戸籍謄本)等の原本をお返しすることができます(詳しくは登記例を御覧ください。)。

(出典:法務局HP-注意事項)

平成28年1月から個人番号(マイナンバー)の利用が開始されていますが,不動産登記の手続においては個人番号を利用することはできません(行政手続における特定の個人を識別するための番号の利用等に関する法律(平成25年法律第27条)第19条「特定個人情報の提供の制限」参照)。

そのため,不動産登記の申請には,個人番号の記載がない住民票の写し等を添付してください(個人番号の記載がある住民票の写し等は添付しないでください。)。

その他の注意事項等について

- 申請書は,A4の用紙を使用し,他の添付情報と共に左とじにて提出してください。紙質は,長期間保存できる丈夫なもの(上質紙等)にしてください。

- 文字は,直接パソコン(ワープロ)を使用し入力するか,黒色インク,黒色ボールペン,カーボン紙等(摩擦等により消える又は見えなくなるものは不可)で,はっきりと書いてください。鉛筆は使用できません。

- 郵送による申請も可能です。申請書を郵送する場合は,申請書を入れた封筒の表面に「不動産登記申請書在中」と記載の上,書留郵便により送付してください。

- 登記完了時に還付を希望する書類及び登記完了証について,郵送による返却等を希望される場合は,宛名を記載した返信用封筒及び書留郵便のための郵券を同封してください。

- 登記識別情報を記載した書面について,郵送による交付を希望される場合は,本人限定受取郵便等による方法となりますので,「書留料金+105円」(R1.10現在)の郵券が必要となります。

* 申請書類の作成について,御不明の点等がありましたら,管轄の法務局又は地方法務局に御相談ください。○ 法務局ホームページ「管轄の御案内」(http://houmukyoku.moj.go.jp/homu/static/kankatsu_index.html)

課税価格と登録免許税の計算方法 / 相続による登記

登記の申請をするにあたり、登録免許税を納付する必要があります。

登記申請書の記載例に、「課税価格」と「登録免許税」を記入する箇所がありましたね。

まず課税価格ですが、これは「固定資産評価証明書」の評価額(物件が複数であれば、各物件の評価額の合計)を1,000円未満切り捨てで記載します。

続いて登録免許税ですが、以下のように計算します。

| 登録免許税額 = (課税標準)× 1000分の4 |

計算式の「課税標準」「税率(1000分の4)」についてですが、法務局HPに次のように記載されています。

(1)課税標準

市区町村役場で管理している固定資産課税台帳の価格がある場合は,その価格です。市区町村役場で証明書を発行しています。

なお,固定資産課税台帳の価格とは,市区町村役場で発行している証明書において,一般的に「本年度価格」,「○○年度価格」又は「評価額」と表記されている価格であり,「固定資産税課税標準額」ではありません。

固定資産課税台帳の価格がない場合は,登記所が認定した価額です。不動産を管轄する登記所の登記官にお問合せください。

1,000円未満の端数は切り捨てます。価格が1,000円未満である場合は,1,000円になります。(2)税率

相続又は法人の合併による移転及び共有物(その共有物について有していた持分に応じた価額に対応する部分に限る。)の分割による移転は1000分の4,贈与や財産分与などその他の原因は1000分の20(3)税額

(1)の課税標準額に(2)の税率を乗じて計算した額です。計算した額に100円未満の端数があるときは切り捨て,計算した額が1,000円未満であるときは1,000円とします。<法務局HP 「登録免許税の計算」より抜粋>

法務局HPで色々説明されていますが、要するに登記申請書の「課税価格」には固定資産評価証明書の評価額の1,000円未満を切り捨てた額を記載します。

「登録免許税」は、上で計算した課税価格に税率(0.4%)を乗じた額の100円未満を切り捨てた額を記載します。

登録免許税を計算してみよう

では、簡単な例で登録免許税計算の流れをみてみましょう。

相続により、土地と建物の所有権を取得した例を考えてみます。

土地と建物の固定資産税評価額がそれぞれ次のとおりだとします。

- 土地:12,345,678円

- 建物:1,234,567円

12,345,678(土地)+1,234,567(建物)=13,580,245円です。

よって課税標準額=13,580,000円(1000円未満の端数は切り捨て)

→ この額を申請書の「課税価格」に記載します

計算した課税標準額に税率をかけます。

13,580,000円×1000分の4=54,320円

したがいまして、登録免許税=54,300円(100円未満の端数は切り捨て)となります。

必要書類 / 相続登記申請

登記申請をするにあたり、提出が必要な書類を以下に示します。(添付書類については、以降でご説明します。)

- 登記申請書

- 収入印紙を貼り付けた台紙(登録免許税の納付用)

- 委任状(第三者に申請を委任する場合)

登記申請書は法務局HPからダウンロード可能です。

申請書の書式(フォーマット)は、遺言による場合、遺産分割による場合、法定相続による場合、数次相続の場合に分かれています。

登録免許税を収入印紙で納付する場合には、収入印紙を貼り付けた台紙を提出します。台紙は登記申請書と同じ用紙サイズ(A4)で、白紙で構いません。

なお、収入印紙に割印や消印はしないでください。

登記申請書と収入印紙を貼付した台紙は重ねて左側をホチキスでとじます。綴り目には必ず契印をしてください。契印に使用する印鑑は申請書で使用したものを使います。

行政書士 タカ

行政書士 タカ 提出書類(添付書類を含む)のまとめ方、契印のやり方については、以降の「申請書類・添付書類を法務局へ提出しよう」にて詳しくご説明します。

添付書類について

続いて添付書類についてです。

添付書類は場合によっては下記に示す書類以外のものの提出を求められることもあります。

詳細については法務局の指示に従いましょう。

| 添付書類 | 備考 |

| 被相続人の出生から死亡までのすべての戸籍・除籍・改製原戸籍謄本 | 被相続人の本籍地を管轄する市区町村役場から取得します。郵送で交付を受けることも可能です。 |

| 相続人の戸籍謄本 | 被相続人が死亡した日以降の証明日のものが必要です。 |

| 印鑑証明書 | 遺産分割協議書に押印された実印が本物かどうか確認するために必要です。有効期限がないので、過去に取得したものでも問題ありません。 |

| 被相続人の「住民票の除票(本籍記載あり)」または「戸籍の附票」 | 被相続人の最後の氏名および住所が、登記事項証明書に記載された内容と一致するか確認するために必要です。 |

| 住民票の写し | 不動産を相続する相続人全員の住民票の写しが必要です。申請人の住所地を証明するためです。 |

| 固定資産評価証明書 | 登録免許税の額を計算するために必要です。 |

| 相続関係説明図 | 原本還付の手続が必要な場合に添付します。 |

| 遺言書 | 遺言により不動産を相続した場合に必要です。自筆証書遺言の場合は家庭裁判所の検認済証明書付きのものが必要です。 |

| 遺産分割協議書 | 遺産分割により不動産を相続した場合に必要です。 |

上記のとおり、提出する書類は複数にわたります。各書類の綴り目に契印することを忘れずに行いましょう。

原本還付を請求する手続き

登記申請では、上でご説明したような書類の提出が必要となります。

ですが、戸籍謄本や住民票の写し、固定資産評価証明書などは、他の相続手続きでも利用することがあり、「できれば返却してほしい!」という場合もありますね。

そこで原本還付の請求を行うわけです。

原本の還付とは、原本とコピーの両方を提出し、後から原本を返却してもらうことです。

原本還付ができる書類・できない書類

原本の還付を請求できる書類と、できない書類が存在します。

原本の還付ができる書類とは、登記申請以外にも使用する可能性があるものです。逆に、はじめから登記申請でしか使い道がないものは原本還付ができません。

原本還付ができるものとして、戸籍、戸籍の附票、遺産分割協議書、印鑑証明書(遺産分割協議書に押印した実印にかかるもの)、遺言書、相続人の住民票の写し、固定資産評価証明書などです。

原本還付ができないものとしては、登記申請書や委任状が該当します。

原本還付に必要な手続き

原本還付を請求するためには、次の手順で作業をする必要があります。

- 原本還付してほしい書類をコピーする

- コピーした書類をまとめ、左側をホッチキスでとめる

- 1枚目の書類に下図のとおり原本還付を請求する旨を記載する

上記のとおり、原本還付を請求する書類のコピーに、原本還付してほしい旨(「原本還付」と朱書きし、原本と相違ない旨、および申請者の署名捺印)を記載します。

印鑑は申請書に押印したものを使います。

原本還付をしてほしい書類が複数ある場合には、それぞれの書類に契印をしましょう。契印は申請書に押印したものを使います。

以下に契印をする例を示します。

上図のように、前の書類を半分に折ってめくり、次の書類と合わせて契印をし、これを最後のページまで繰り返します。

原本還付の請求をするにあたり、自分の場合では、どの書類が原本還付できるのかについて、事前に管轄の法務局へ問い合わせると良いでしょう。

相続関係説明図の作成

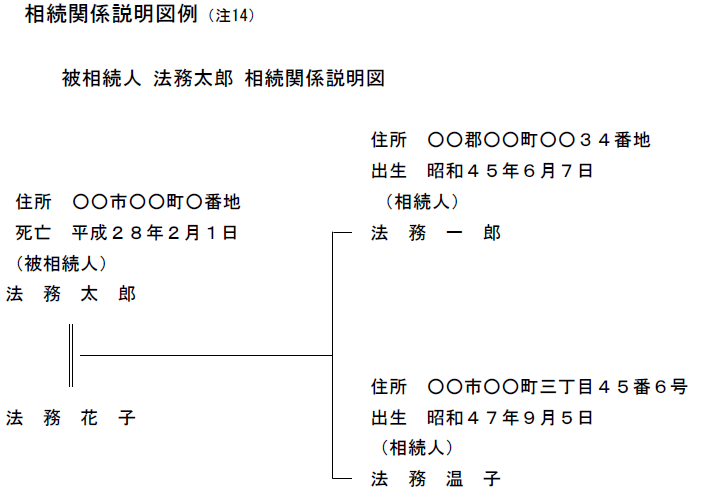

相続関係説明図が提出された場合には、申請書に添付した登記原因証明情報として提出した戸籍謄本や除籍謄本が、登記の調査が終了した後に返還されます。

上でご説明した原本還付の手続き以外にも、戸籍に限って、相続関係説明図を作成して提出することで、原本の還付を受けることができるのです。

相続関係説明図とは、文字通り、被相続人が亡くなって相続が開始した場合、誰が相続人であるかを一目でわかるように図示したものです。

以下に相続関係説明図の見本を示します。(法務局HP 登記申請書の記載例より引用)

下記は、被相続人「法務太郎」の遺言によって、2人の子が不動産を相続した場合です。

- 被相続人の住所、氏名、死亡年月日

- 相続人の住所、氏名、生年月日

登記申請書類・添付書類を法務局へ提出しよう

登記申請書、収入印紙の台紙に加え、その他必要な添付書類をホチキスやクリップなどで止め、各書類の綴り目に契印をしたのち、所管の法務局へ提出しましょう。

書類のまとめ方ですが、特別なルールはありませんが、次のようにするとよいでしょう。

- 申請書(A4)を一番上に置き、続いて「収入印紙を張り付けた台紙(A4)」を置き、左側をホッチキスでとじ契印する

- 次に、原本還付をしない書類(「相続関係説明図」「委任状」など)を置き、ホッチキスでとじる(ここでは契印は不要)

- 次に、原本還付をする書類のコピーを置き、ホッチキスでとじ契印をする

- 上記1,2,3の書類の全体をまとめてホッチキスでとじる

- 原本還付をする書類の原本をホッチキスでとじ、4.でまとめた書類の後ろに置く

行政書士 タカ

行政書士 タカ 原本還付でご説明しましたように、上記の3.で「書類のコピーに原本還付を請求する旨」と署名、押印をすることを忘れずに行いましょう。

申請内容に不備があった場合、申請書に記載した連絡先へ法務局から連絡があります。

補正(書類の追加や訂正など)が可能であれば、引き続き登記処理が行われます。

登記が完了すると、「登記識別情報」というものが発行されます。これは昔でいうところの「不動産の権利証(登記済証)」にあたり、とても重要な書類です。大切に保管しましょう。

まとめ

相続(遺言)により、不動産を取得した場合に必要な登記申請についてご説明しました。

ご説明したとおり、登記の申請には様々な書類が必要であったり、土地や建物の評価額に関する知識や戸籍に関する知識が必要であったりと、複雑な手続きであるといえます。一人ですべてをこなすのはハードルが高いかもしれません。そのために司法書士という登記を専門で請け負う先生方がいらっしゃるわけですね。

ですが、今では登記手続きを説明した情報(書籍やネットなど)も充実しており、それらを参照してなんとか一人で手続きを行うことも十分可能でしょう。

手続きの中で不明な点があれば、法務局に電話して確認してみるのも手ですし、戸籍の取り寄せ方などで困ったら、市区町村役場に確認してみましょう。

この記事が少しでも皆様のお役に立てれば幸いです。